在股市当中永远只有10%的人赚钱,还有20%的人不赚不亏,另外70%的人一定亏损,那么到底有没有一种方法,能够让我们成为这10%的幸运者?其实是有的,最好的方法就是向成功者学习,股市当中的成功者属于机构投资者,只要我们搞清楚机构投资者的盈利模式,我们就

事实上量化交易并不难,只要你有一定的投资经验,90%的投资者都可以学会量化交易。——西牛老师

点击下图可免费试听课程↓

各位投资者朋友,大家下午好,在我们身边有很多的朋友,他们有的是久经沙场的老股民,有的是成功的企业家,还有的是金融领域的高管,他们在各自的领域非常出色,但是唯独在股市当中无法获得成功,这是非常令人遗憾的一个事实。

在股市当中永远只有10%的人赚钱,还有20%的人不赚不亏,另外70%的人一定亏损,那么到底有没有一种方法,能够让我们成为这10%的幸运者?其实是有的,最好的方法就是向成功者学习,股市当中的成功者属于机构投资者,只要我们搞清楚机构投资者的盈利模式,我们就可以找到解决问题的答案。

以美国股市为例,60年代美国股市处在成长性投资的疯狂年代,大家疯狂的炒作概念,例如一些热炒的电子概念股,其股价一个月可以上涨数倍,很多的投资者因此一夜暴富。然而好景不长,这种好景最终以悲剧收场,1962年美国股市崩盘 道琼斯工业指数暴跌25%,个股更是惨不忍睹。在这场风暴当中,有一百多家投行和机构被迫清盘,为了度过生存的危机,一部分机构开始尝试一种全新的交易模式。到了80年代,由于it技术的发展 ,这种交易模式开始大行其道,到了今天,也就是2019年,这种交易模式已经被高盛、摩根士丹利还有巴克莱银行等主流的投资机构大规模的采用,并且为美国的股市贡献了50%以上的成交量,这种全新的交易模式就是量化交易。

由于机构投资者大规模的使用了量化交易,大量的散户被割韭菜,被迫退出股市的人群的比例也由早期的93%,降低到目前的11%,在这一轮竞赛中,机构投资者完胜,他们获胜的关键有两个:第一是资金的优势,第二是工具的优势。机构投资者利用量化交易工具获得了压倒性的优势,我们所熟知的著名投资家西蒙斯先生,在过去20年期间大量的采用量化交易取得了比巴菲特索罗斯更好的投资业绩。年化收益率高达35%,创造了市场奇迹。

美国股市发生的故事,现在正在A股重演,随着国内量化机构的崛起,中小投资者面临着前所未有的危机,他们的生存空间正在被挤压,同时在资金方面又处于劣势。要想战胜对手,唯一的希望就是升级工具,用量化交易与机构抗衡,面对危机 与其坐以待毙,不如起而行之,行动起来,犀牛量化将为你打开成功之门。

一、量化交易的特征

接下来我们来初步认识一下量化交易。量化交易有三个特征:

1、第一个特征是以确定的数学模型替代人为的主观判断

2、第二个特征是从历史数据当中海选出能够带来超额收益的大概率事件,然后把它制定成投资的策略。

3、第三个特点是极大的减少投资者的情绪波动,避免做出非理性的决策。

那么量化交易到底该怎么做?我们举两个例子:

第一个是均线的例子。我们相信很多的股民都使用过均线,当5日均线上穿20日均线的时候我就买入,当5日均线下穿20日均线的时候我就卖出,这是非常非常简单的一个策略。但是在单边上行的市场当中这种策略可以获得非常非常好的收益。然而在下跌市或者震荡市当中,这种策略会亏得很惨

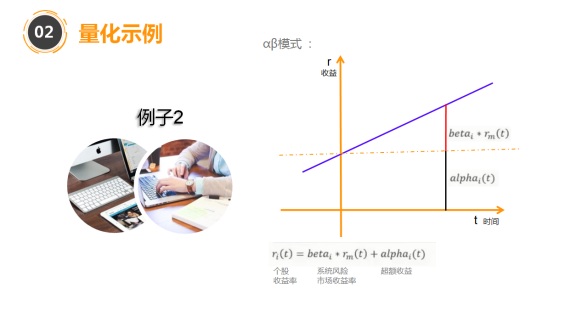

接下来我们讲第二个例子,叫做阿尔法贝塔模型。什么是阿尔法贝塔模型?我们举一个例子,假设今天大盘上涨了2%,而我买入的个股上涨了5%,那么有其中3%是因为我,个人能力好而产生的超额收益,那么这个叫做超额收益,或者叫阿尔法收益;那么另外一部分2%是因为大盘上涨,而水涨船高形成的收益,那么这一部分叫做风险收益,也叫做贝塔收益,那么阿尔法贝塔这两部分收益合在一起,就是我们的总的收益。

那么很多朋友就会问了,这个总的收益它会受到大盘的影响,那么有没有一种方法能够不受大盘的影响,我只赚自己的超额收益,是不是可以呢?事实上是可以的。

我们可以这样做:我们在买入股票的同时,再买入反向的看跌期权,那么当股市下跌的时候,我在股市当中损失的资金会被看跌期权弥补回来;相反当股市上涨的时候,我在股市当中就能够获利,那么期权的费用就会损失掉,然而期权的费用是非常低的,整体一均衡以后,我们就会发现我们的收益事实上跟大盘已经没有关系了。

这个就是量化交易当中比较复杂的一点,叫做对冲交易。

二、量化交易的构成

好,那接下来我们看看量化交易的构成。量化交易有四个部分构成:

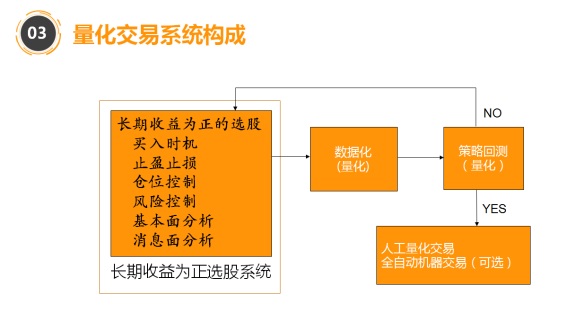

1、第一部分就是要建立一个长期收益为正的选股系统,这也是量化交易当中最重要的一点,那么怎么样去建立一个长期收益为正的选股系统?包括几个要点:

第一要有买入时机的选择

第二要有止盈止损的规则

第三要有仓位控制的规则

第四要有风险控制的规则

第五要有基本面分析的一个方法

第六要有消息面的分析方法

那当我们建立起一个长期收益为正的选股系统的时候,这个系统是在我们头脑当中的,电脑并不认识,所以我们要进行第二步,就是做数据化或者叫量化。当我们把头脑当中的这些想法写成公式以后,电脑就可以认识,完成了量化数据化的过程;接下来进行第三步,叫做策略的回测,那么这种选股的策略到底能不能赚钱,需要我们做回测,当我们回测成功率达到65%以上的时候,这个时候我就可以进行量化交易了,你可以进行全自动的量化交易,也可以进行人工的量化交易。

三、量化交易的疑问

很多投资者在这个时候就会有疑问?他会问量化交易难嘛?事实上量化交易并不难,只要你有一定的投资经验,90%的投资者都可以学会量化交易 ,因为他的第一部分事实上与我们平常的人工交易没有太大的差别,只是更加系统化,成功率更高。

第二个疑问是,量化交易,投资者需要写代码吗?其实也是不需要的,因为量化交易当中,非常复杂的部分是需要写代码的,那这一部分,西牛老师已经写好了,各位投资者只需要简单的调用即可。

那么第三个,可以人工交易吗?这也是很多投资者问的,事实上,量化交易可以全电脑交易、全自动化交易,也可以做人工交易,只是这个时候的人工交易跟早期的随意的交易是完全两个概念,因为这个时候的量化交易成功的概率已经变得非常非常的高。

四、欧奈尔的选股方法

量化交易最重要的第一部分是,要找到一个长期收益为正的选股系统。那我们今天要给大家介绍的是欧奈尔的选股方法。欧奈尔是谁?欧奈尔是一个可以与巴菲特齐名的著名投资家。他在美国股市200多年股市当中精选出来一些大牛股找出它的规律,然后把这些规律奉献出来给大家使用,那么接下来我们就看一看,欧奈尔选股的方法。

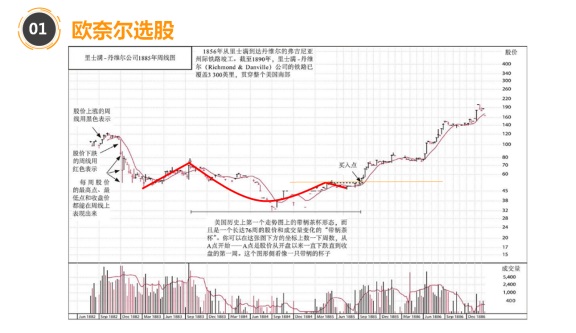

这张图片是欧奈尔先生所选的里士满-丹维尔公司1885年的股价的图,从这个图中我们可以看到股票的价格,经过一段时间的上涨以后达到一个阶段性的高点,经过一个漫长的向下滑落以后,股价再逐渐的上升,上升到第二个阶段性的高点。

那么在第二个阶段性高点的时候,股价开始回落,一般的回落幅度在15~30%之间。那么经过回落以后股价再次上升,那么当股价再次上升到第二个阶段性高点的时候。就是我们的买入点,这个时候买入以后我们成功率会变得非常的高。

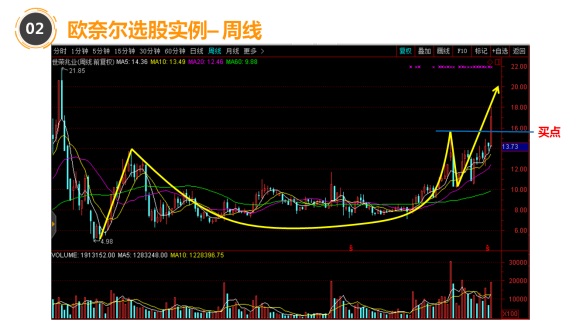

接下来我们看一下A股当中的例子。这是A股当中世荣兆业的一个例子,同样股价经过一段时间的上涨,形成一个阶段性的高点以后,股价开始滑落,在底部经过了很长时间的一个震荡,股价再次上升,上升到第二个阶段性的高点。在第二个阶段性的高点,我们看到世荣兆业这个个股开始向下滑落,在向下滑落的过程中还是缩量的,经过缩量以后,股价逐渐稳定。稳定了以后再次往上走,那么走到什么位置呢,走到第二个阶段性高点的时候,我们的买点就产生了,那么这个时候买入事实上它的成功率已经非常的高,因为我们看到世荣兆业这支个股其实后期的走势是非常好的。

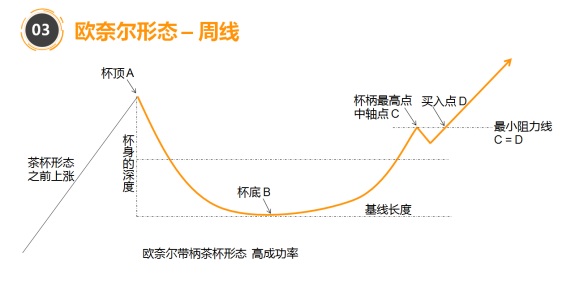

我们刚才讲的美股当中的例子,也讲了A股当中的例子,那我们把这两个例子做一个简化,做出一个图形,这个图形叫做欧奈尔茶杯柄形态的一个图形,是使用周线的。

从这个图形我们可以看到,在阶段性的高点,也就是杯顶的A点,经过一个漫长的滑落以后,滑落到B点的位置,在B点的位置经过很长时间盘整,然后再上升到另一个阶段性的高点,那么这个高点我们叫做C点,在C点的这个位置,股价开始回落,回落到一定的幅度以后股价再次上升,再次上升又上升到C点的位置时候就是我们的买入点。那么这个买入点我们把它叫做D点。

这个D点事实上它跟C点的股价是一样的,这个点也是压力或者叫阻力最小的位置。在这个点买入会获得比较高的收益,这是欧奈尔先生所讲的茶杯柄形态的一个完美的图形。好,各位投资者朋友,刚才我们对欧奈尔的方法有一个简单的介绍。

在下一节课程会详细的告诉各位欧奈尔选股的细节,以及它的精髓,同时还会告诉大家精确的买点该如何的确定,如何避免选股当中的陷阱。想了解更多财经知识,记得关注【牛吧云播】。