止损止盈非常重要,期权不像股票,因为它带有杠杆,它涨跌幅度非常大。假设你没有及时的止损,期权金跌得非常多,跌了80%,只剩20%的20%,你要涨回来要翻五倍,所以翻五倍是非常困难的。

我们在一集第二集当中给大家介绍了期权的一个基本知识,那么在第三集当中我们会告诉各位期权的高级知识以及实战的技能。

点击播放课程↓

一、如何事前捕捉20倍涨幅的期权

首先我们看第一个案例,我们在第一集当中给大家提到有十倍20倍一百倍甚至800倍的期权,我在事前该怎么样抓住,这是非常重要的一个话题。那么单纯的从事前去选择是很难选择到这些期权的,那么有没有一些技巧?当然是有的,我们用概率的方式。那么这个概率到底怎么做?

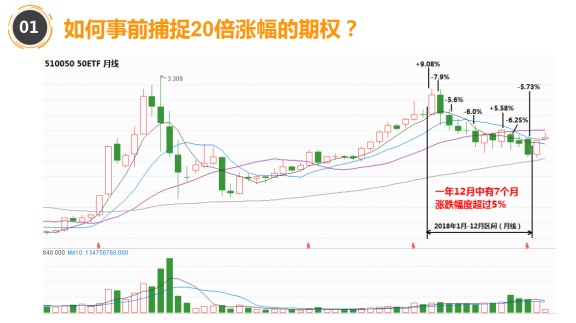

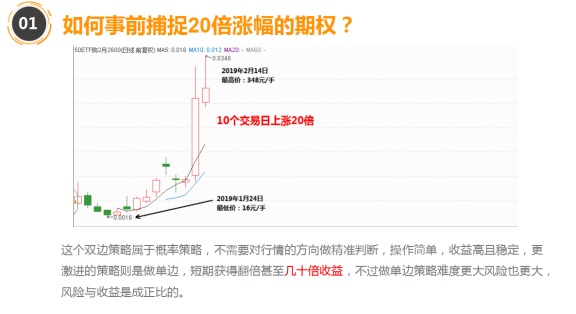

我们来看看这个图片。从这个图片当中可以看到,这是50etf基金的月线,那么从这个月线2018年1月到12月这一段时间,那么在这一段时间当中,我标注了一些数字,比方说在1月份,50etf基金是上涨了9.08%,2月份是下跌了7.9%。那么到了12月份它是下跌了5.73%。那么我讲的这些数据的意义在哪里?

也就是说50etf基金如果它涨跌的幅度大于5%,那么一些虚值的合约,它的涨幅就会超过20倍。所以我们就来统计一下,一年当中到底有几个月50etf基金的涨跌幅度超过5%,我们看到从这个图中可以看到,一年当中有七个月50etf基金的涨幅是超过5%的,那么这就给我们提供了一个抓到暴涨合约的这么一个机会。接下来我们来计算一下,首先我们要选择一些虚职的合约进行买入,为什么我们抓这些机会要选择须知,因为虚值期权合约它的涨幅是非常大的,它经常会翻倍,甚至翻几十倍,那么极端的时候能够翻800倍。

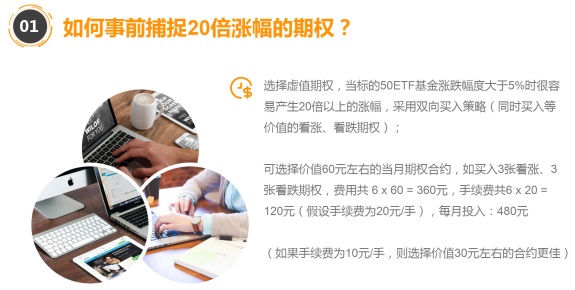

所以我们选择一些期权屈指的合约来做,那么做的方法是什么呢?我同时买入看涨看跌期权,为什么要同时买入看涨看跌期权?因为我不知道行情往哪个方向走,我只知道行情会大幅度的波动。那么我们知道行情会大幅度波动的时候,那我就做双向的单。那么做双向的单单做错的一方会亏损完,把期权基金亏损完,但是做对的一方能够翻很多倍。那么在刚才我们讲的在一年当中有七个月50etf基金,它的涨跌幅度超过5%,也就是说有七次机会,我能够有放20倍的机会。

我在月初的时候买入一个看涨,买入一个看跌期权,然后我放在那里,然后观察它在月中一旦它的收益达到20倍,我就平仓。那么一年下来我能够抓七次机会,那么另外五次机会我是没有抓到,这些钱全部损失掉了。我们来算一个数字,假设我们选择60块钱一首的虚值期权合约,我去买入买三手,三手总共是花180块钱,因为我是买看涨看跌,双向双向,总共加起来是360块钱,那么同时手续费是多少?手续费是20块钱。我们买了六首六首就是120块钱的手续费,所以我每个月事实上是投入480块钱。

那么这480块钱投入,我们讲的有七个月是赚钱的。那么这七个月它翻倍翻20倍,事实上我这个钱会变成多少?会变成了19444块钱。我投入的成本是多少?我们有12个月,每个月投入480块钱,相当于5760块钱,那么这样一算下来,一年的收益是3.38倍。所以3.38倍还是非常稳定的一个收益。所以这比做股票要好的多,我相信做股票的朋友应该没有这么高的收益的。刚才我们讲是通过双向买入,能达到一年3.38倍的收益,各位朋友想,短时间内获得20倍一百倍或者这种收益怎么办?获得这种收益你就需要做单边,那么做单边它事实上难度是比较大的,要对行情有一个比较准确的判断。

那么同时收益和风险是成正比的,你所面临的风险也是比较大的。那么对于一些短线的高手来讲,你可以去搏单边去找到更大涨幅的一个期权。这是我们讲的第一个如何事前捕捉超过20倍涨幅期权的一个策略。那么接下来我们讲第二个,我们在第一集当中给大家提出了一个问题,如何去降低期权的对冲成本?大家还记不记得?在第一集当中,为了对冲成本,我一年下来有七个月是横盘震荡,我需要花21%的成本,那么这个成本实在是太高了。那么有什么办法去改变这种现状呢?

二、如何降低对冲成本?

办法其实办法是有的,有什么办法?我们给大家看一个例子。

这是一个梯形报价,假设我买入100万元的50etf基金,100万元,按照目前的价格是2.511,2.5111份,买入100万,相当于我买40万份基金。40万份基金是100.4万。100.4万元,我们就当做100万元,对吧?100万元我买入100万元以后,我为了对冲我需要买入40手认沽期权。那么40手认沽期权,3月份的25501手是553块钱,那么40手是22212元,也就是说我的对冲成本是2.2%,2.2%。

这样来的话,你这一个月最大的亏损是2.2%,那么从这个图可以看到AA这根曲线曲线我们就能看到最大的损失是2.2%,但是你的收益你的盈利是无限的,如果说50etf基金在不断的上涨过程当中,那么你的收益是不断上涨的,这个是没有限度的。

好,这种情况下虽然是收益无限,但是遇到震荡市的时候,每个月2.2%的成本还是很高的。那么我们就要想办法把这2.2%的成本降低,那么具体该怎么样去降低?我可以用另外一种方式可以卖出另外一份认购期权,比方说我们在这里卖出3月2600的认购期权,卖出以后,这一手是赚多少钱,赚361。

买入的时候花的是553元,那么现在卖出的时候是361元。那么整体来讲,我对冲的成本降低到了0.76%,那么这个降低到0.76%,也就是说我一个月下来最大的亏损额度就是0.76%。但是最大亏损额度虽然缩小了,但是我是也是有代价的。有什么代价?因为我们刚才卖出了一份3月2600的认购期权,这意味着说如果行情涨幅达到的2600以上,那么以上的这一部分我是赚不到的。因为我卖出以后对手要行权,我要按2600的价格卖给他,所以我最多只赚多少,最到最多的月收益只有3.54%,只有3.54%,那这种做法适合于哪一种行情?这种做法事实上适合于小涨的行情,比方说我认为上方50etf基金这个地方有压力的,它最多只能涨四个点。

有压力了,好了,我就在2600这个位置卖出一个认购期权,卖出认购期权相当于把我成本降低了。那么这就是期权降低成本的一个方法。

那么还有我们再看第三个方案,我们刚才是卖出了一份比较贵的认购期权,我们还可以卖出一份更贵的认购期权。比方说我卖出3月2550的认购期权,那么这个期权是每一手是544块钱。那么544块钱跟我刚才买入期权的金额是差不多的,那么接近于零成本,也就是说这个策略是接近于零成本的,一个月下来我最多亏损是多少?亏损是0.036,最大的亏损是0.036,就相当于没有亏损,但是我收益也是变得很低了,最大的收益仅仅只有0.16%。

这种情况适合于什么?适合于窄幅震荡的合约,适合于窄幅震荡的市况,那么这种窄幅震荡市况有很多资金量比较大的投资者,他想持有基金,那么通过这种合约来保护也是非常不错的一个做法。

三、影响期权价格的因素

好,各位接下来我们来讲一讲期权实战的话题,那么讲实战话题之前,我们先要了解影响期权价格的因素有哪些?

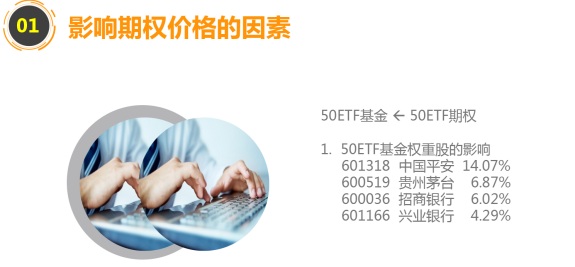

首先第一个我们要了解一下50etf基金它背后有一个50etf期权这么一个衍生品,那么事实上50etf期权它是跟踪50etf基金的,所以我们要去研究50etf基金,那么50etf基金它有些权重股组成的,那么其中有几支权重是非常大的。

比方说中国平安,那么这支股票占的权重是14.07%,贵州茅台占的权重是6.87%,招商银行占的权重是6.02%,兴业银行占的权重是4.29%,那么这四只股票加起来占50etf基金的权重是达到30%。也就是说我只要去追踪这四只股票,我就大致的知道50etf基金的一个走向。那么做期权的就是有的放矢的,首先这是第一个。

1、第一个,我们要去了解影响价格的因素,跟这几个权重是密切相关的。

2、接下来第二个,中美是世界两个最大的经济体,那么美国股市会影响到A股咱们A股也会影响到美股,那么通常情况下美股对我们的影响会比较大一点。

美股有几大指数,有道琼斯工业指数,标普500,还有纳斯达克指数。比方说在2018年2月12号的时候,道琼斯工业指数上涨1.49%,标普500上涨1.29%,纳斯达克上涨1.46%,它们的上涨对我们A股来讲营造了一个上涨的氛围。所以到2月13号的时候,咱们上证指数是上涨了1.84%。所以这是外盘美股对50etf的一个影响。

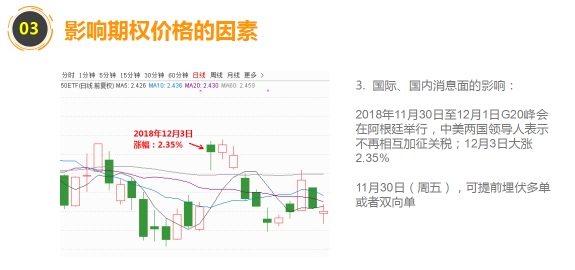

3、接下来我们看第三个国际国内消息面的影响,我这边有一幅图给大家看,在二零一八年十二月三号的时候,这一天50etf的基金是上涨了2.35%,而且是跳空高开的,它为什么会上涨?事实上就受到消息面的影响。因为在2018年11月30号到12月1号,G20峰会在阿根廷举行,中美的领导人在峰会上达成一个协议,就是不再相互的加征关税。

所以到了星期一的时候,也就12月3号,咱们A股是大涨了2.35%。所以遇到这种情况下,如果说你知道G20峰会要召开了,那么你可以提前买单,可以提前买多单。那么在第二天直接高开的时候,你的期权金可能翻一倍,甚至翻两倍。好,各位就问了,如果说在G20峰会之间,中美领导人没有办法达成协议,传出来坏消息怎么办?所以这就是一个不确定性,那么这种不确定性的时候,我可以做双向单,可以在提前买一个多单。同时买一个空单。

那么因为中美的影响力会非常大,无论是大的利空消息或者是大的利好消息,我总有一边能够大赚,而另外一边是小亏,最终我是赚钱的。那么其实这就是利用事件驱动来做期权。

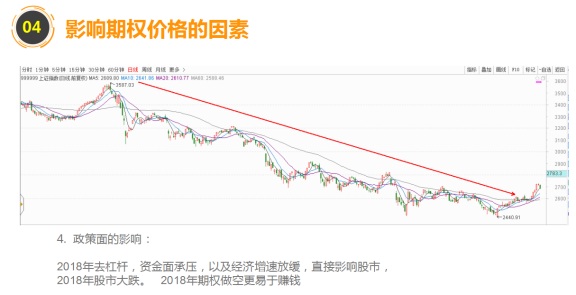

4、那么接下来第四个影响就是政策面的影响。我们刚才说了,在2018年的时候咱们A股是熊冠全球的,那么这个熊冠全球跟政策面有关系的,在2018年咱们A股是处在一个去杠杆的阶段,那么去杠杆去得是非常厉害,包括一些资管新规的出台,那么去杠杆以后,那么进入股市的资金它就会受限。所以我们看到2018年的时候整个股市跌得非常多,我们这边有一幅图片跌的是非常多的。

那么这个就是股市受到政策面的影响,那么同时50etf它也是一样受到政策面的影响。

四、期权实战—交易策略

好,刚才我们讲的期权的影响因素,接下来我们讲讲期权的实战的一个策略。在不同的市况当中,我们要采用不同的操作的策略。

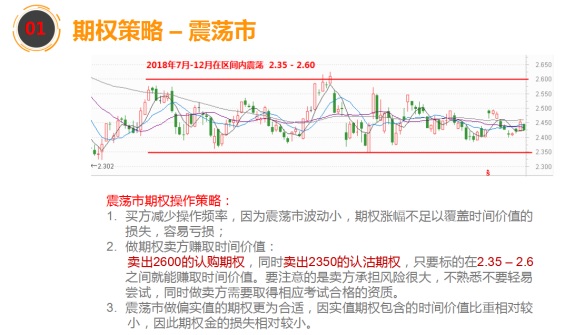

其实对于股票来讲,操作策略很简单哪,就是买和卖,但是对于期权来讲,它操作策略有很多种,我们讲几个重要的点。首先第一个,如果说我认为这个市场是震荡市,比方说2018年7月到12月这个期间是在2.35到2.6之间做震荡窄幅震荡,那么这种窄幅震荡其实是做期权来讲不容易赚钱。

做期权的买方不容易赚钱。那么听这个话我们就知道对手容易赚钱,谁做卖方容易赚钱。所以在这个时候我们可以做期权的卖方,比方说我卖出2600的认购期权,同时我卖出2350的认沽期权。那么只要50etf的价格在2.35到2.6之间做一个波动,那么我就是躺着赚期权金的时间价值。因为我们说了卖方是占有时间价值,买方是损失时间时间价值,我作为卖方当然是有利的。那么但是这种躺着赚钱的方式面临着很大的风险。我们说过了,期权卖方风险是无限的,一旦行情突然向上或者向下大幅度突破的时候,做卖方就会产生巨大的损失,所以做卖方做这个策略要非常的小心。

那么同时对于券商来讲,做卖方还要经过考试,考试合格了以后才有卖方的资格。另外震荡市适合做实值期权。因为为什么?因为震荡式波动幅度小,做虚值期权的时间价值损失得非常快,所以做实值期权的会更加的好。那么或者在震荡市当中你减少操作的频率,这也是一个比较好的做法。

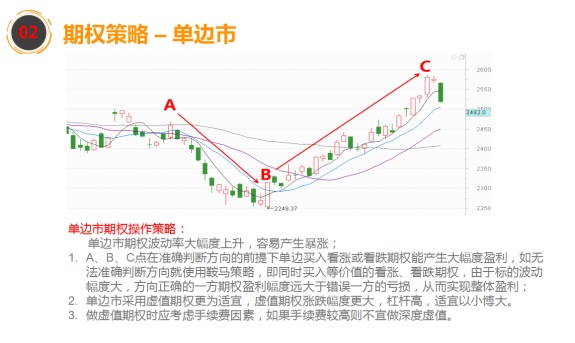

接下来我们讲另外一个策略叫做单边,是用什么样的策略?

看这一幅图,从这个图中我们可以看到,从A点到B点之间是一个单边下跌,从B点到C点之间是一个单边上涨,那么单边下跌和单边上涨,一旦你把握对的行情会产生非常大幅度的上涨,翻十倍甚至一百倍都是有可能的,那么这个你对行情判断的准确性就非常重要了,假设我在A点这个地方,我做空那翻五倍十倍完全可以的,那么在B点地方我做多那翻五倍甚至一百倍都是有可能的。

但是在事前如果说各位没有办法做准确判断的时候,你可以在A点在B点这两个位置做双向单双向买入,就同时买入看跌期权,另外再买入一个看涨期权,这两个期权的价值基本相等就OK了。那么因为行情是单边的,它是大幅度上涨或者大幅度下跌的,那么其中你做对的一方它会大赚,而做错的一方会小亏,那么总体上是非常划算的。而且你还不用去判断行情的方向,所以这种策略叫做鞍马策略。我们说了单边是可以采用虚值期权去交易,因为单边市波动率大。

那么失职虚值期权它本身是波幅比较大的,我们利用这个单边式去做,它能够获得更好的收益。

好,同时做虚值期权还应该考虑手续费的因素,如果说你手续费比较高的时候,你就不适宜做深度虚值期权。因为手续费你做深度虚值期权,比方说手续费是20块钱一首,你做深度虚只是一块钱一首的,那就不太划算,那么这一点也需要大家特别注意。

五、重要提示

接下来我们讲几个重要的提示。期权对我们中国来讲是一个新的品种,那么进入新的品种的时候,很多朋友把它当股票去做。

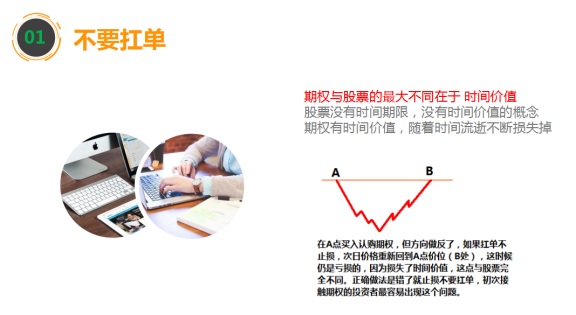

1、我们在第一节给大家讲的,如果你当股票去做,会产生一个扛单,而扛单会产生时间价值的损失。很多初次做期权的朋友,亏损就是亏损在这里。扛单,导致最后不明不白的亏掉了。所以我们做期权来讲,千万不能扛单,如果你做错了就要认错止损,迅速的出局,这才是最好的一个方法。

2、那么第二个,止损止盈非常重要,期权不像股票,因为它带有杠杆,它涨跌幅度非常大。假设你没有及时的止损,期权金跌得非常多,跌了80%,只剩20%的20%,你要涨回来要翻五倍,所以翻五倍是非常困难的。

所以止损非常重要,比方说我个人操作在5%的亏损,我就止损出局。要勇于认错,同时还要果断的止盈,达到你的止盈标准以后要很快的去止盈掉,否则可能五分钟十分钟你这些盈利重新会回吐。所以作为期权高杠杆的品种来讲,止盈止损是极为重要的,大家一定要注意,这一点是极为重要。那么第三个要避免做对的方向,亏了钱。比方说你看涨的结果行情真的涨了,你买的认购期权,但最后还亏损了。这是怎么回事?是因为你买了深度虚值的期权,那么虚值期权时间价值损失得很快,而行情的波动越小,比方说50etf基金只有0.2%的涨幅,那你做一个一百块钱以下的认购期权,最后也很可能是亏损的。

因为小幅度的50etf的上涨所带动的50etf期权上涨的幅度很小,而时间价值的损失会大于你上涨幅度,那么最终你就会是亏损的。所以我们要特别注意一点,避免看对的方向而亏了钱。按照我们的经验,正确的做法是如果说行情波动的幅度会比较小,我们倾向于买十只的期权,并且减少操作的频率,那么实质期权我们可以很容易理解,如果按照数字来讲,你买价值多少的期权合约会比较合适的,按照我们经验来讲,一般买500到1000块钱以上的期权是比较合适的,这是一个经验。当然有的朋友如果说你的资金量非常大,你的手续费很低,或者你想以小博大,你可以不受影响,比方说我就想用一块钱,最后变成800块钱,那你就不在乎手续费,不在乎它是不是虚值期权。

这个是以小博大是另当别论的。各位朋友通过前面的学习,我们对50etf期权有了一个相对完整的了解。那么50etf期权它是跟踪50etf基金的50etf基金,它是跟踪上证五零的,那么我们要做好期权,就要对整体的行情方向有一个正确的判断。那么具体行情的方向该怎样判断呢?他跟股票的判断技术基本一致。那么在后续的课程当中,我们会专门地讲一讲50etf基金方向判断的一个技术。好,本次课程就到此结束。感谢各位的收看,大家再见。